|

|

|

| こちらのコンテンツをご覧になられると、決算申告のおおよその流れがわかります。 |

|

|

| ▼ |

|

| ▼ |

|

| ▼ |

|

| ▼ |

|

|

|

|

|

|

|

| 当会の会員で構成され、異業種交流・情報交換などを通じ、青色申告制度の普及推進に努めています。 |

|

|

|

|

|

| ご興味のある方は、ご遠慮なくお問い合わせください。 |

|

|

|

|

中村法律事務所 中村法律事務所 |

|

|

|

中村法律事務所は、昭和30年より武蔵野・多摩地区で、個人・企業・団体の法律問題の解決に当たってきました。

11名の弁護士と税理士で、法律・税務・登記のあらゆる問題に全て対応致します。お気軽にご相談ください。

|

|

アフラック代理店 有限会社アイコー アフラック代理店 有限会社アイコー |

|

|

|

当会では、福利厚生の一環としてアフラックの「がん保険制度」ならびに「医療保険制度」を導入しております。

※詳細は上のバナーをクリックしてご覧下さい。

|

|

|

|

|

|

|

|

|

|

|

|

決算とは事業者の1年間の経営状態を確定させる作業です。

|

|

|

|

■決算整理

1月〜12月まで記帳が終わった後に、決算整理を行い確定させます。

決算整理は1年間の取引記録にもとづいて、正確な経営成績や財政状態を把握するために行います。取引記録のなかには、その年の経費に計上するべきものではなく、翌年以降の経費とするべきものや、本来は収入に計上すべき取引がもれていることも考えられます。

そのなかでも、一般的な決算整理をご説明します。

売上金額と売掛金・仕入金額と買掛金

売上や仕入の計上時期は原則として、発生主義で計上します。

商品などの受け渡しの時期や役務の提供などをした時期とその代金の回収時期が異なる場合、商品などの受け渡しの時期や役務の提供などをした時期で売上や仕入に計上することを発生主義といいます。

また、その代金を回収・支払までの期間を売掛金・買掛金という科目で取り扱います。

年末棚卸高の計算

年度末にて仕入れた商品などが在庫となった場合は、最終仕入原価法にて期末棚卸高の金額を算出します。最終仕入原価法とは最後に仕入れた各商品のそれぞれ単価で計算する方法です。

その棚卸金額の期首分を仕入に加え、期末分を仕入から除いて本年の売上原価を計算します。

| 期首棚卸高 |

+ |

期中の仕入金額 |

− |

期末棚卸高 |

= |

本年の売上原価 |

家事消費

仕入れた商品や製品などを事業とは関係のない家庭等で消費することをいいます。

本来、家庭で消費するべきものは仕入に計上することができません。仕入金額から家庭で使った分を除くことは困難なので、その分を売上の項目の家事用消費(自家消費)に計上します。金額は通常販売価格の70%を下回ることはできません。

家事関連費の按分

事業と家庭の両方で使用する費用などで、支払った時点で全額を経費に計上しているものは年末で家庭分を経費の合計額から除く(按分)必要があります。

家庭分として按分する割合ですが事業所などは面積按分など、車両や電話・電気は利用する割合などで按分するのが一般的です。

減価償却費の計算

事業に使用する建物・建物に附属する設備・機械装置・自動車・備品などのうち10万円以上のもので、使用可能期間が1年を超えるもの(減価償却資産)は原則として購入した年にその取得価格を全額経費にすることはできません。

減価償却資産は数年にわたって事業に使うことができます。したがって、減価償却資産を経費に計上する場合には、その取得価格を使用可能期間(耐用年数)に応じて分割して経費にします。この分割して経費に計上することを減価償却といいます。

一般的に使われている方法として定額法と定率法があります。

個人事業者の方で定率法の選択をするには届出書の提出が必要になります。

※所得税の減価償却資産の償却方法の届出手続き

定額法の計算方法:

取得価格×0.9×償却率×業務に使用した月数/12

(平成19年3月31日以前に取得したもの)

取得価格×新償却率×業務に使用した月数/12

(平成19年4月1日以後に取得したもの)

定率法の計算方法:

前年末の未償却残高 ※×償却率×業務に使用した月数/12

(平成19年4月1日以後の取得は新定率法の償却率を適用)

※取得した年はその取得金額

前払経費と未払経費の計算

前払経費とは、まだモノやサービスの提供を受けていないのに代金を先に支払っているもので、未払経費とはすでにモノやサービスの提供を受けているのに代金の支払がまだのものが該当します。

前払している翌年以降のものは経費から除外し、未払になっている今期のものは経費に計上します。

|

|

|

|

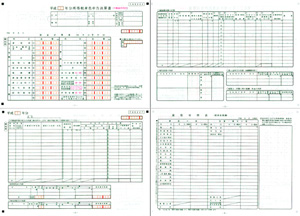

■青色申告決算書

|

|

|

| ▲一般用 |

|

▲不動産用 |

|

|

|

|

|

|

|

|

| 所得税の確定申告は1年間(1月〜12月)の個人の所得に対してかかる税金で、所得金額の合計から所得控除を差し引き、残りの金額に税率を適用しさらに税額控除を差し引きます。 |

|

|

|

所得金額

性質により、利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得 の10種類に分かれています

各所得ごとに収入や必要経費の範囲あるいは所得の計算方法などが定められています。

所得控除

扶養家族が何人いるかなどの個人的な事情を加味して税負担を調整するもので、種類は次のとおりです。

雑損控除・医療費控除・社会保険料控除・小規模企業共済等掛金控除・生命保険料控除・地震保険控除・寄付金控除・障害者控除・寡婦(寡夫)控除・勤労学生控除・配偶者控除・

配偶者特別控除・扶養控除・基礎控除

所得税額

所得金額から所得控除を差し引いた金額を課税所得と呼びます。

その課税所得に所得税の税率を適用します。

税額控除など

所得控除とは別に税額控除などと呼ばれるものが次のとおりにあります。

配当控除・住宅借入金等特別控除・政党等寄付金控除・住宅耐震改修特別控除・外国税額控除・源泉所得税額など

所得税額から計算した税額控除を差し引きます。

さらに予定納税がある方はその差額が、納める税金となります。

収

入

金

額 |

収入から差し

引かれる金額 |

|

|

|

|

|

|

|

|

|

|

|

|

| 所得金額 |

− |

所得控除 |

|

|

|

|

| 課税所得金額 |

×

税

率 |

|

|

|

| 所得税額 |

− |

税額控除 |

| 申告納税額 |

|

|

|

|

|

|

|

収入―収入から差し引かれる金額

=所得金額

|

|

所得金額―所得控除

=課税所得金額

|

|

課税所得金額×税率

=所得税額

|

|

所得税―税額控除

=申告納税額

|

|

|

|

|

■納税

現金納付の場合は3月15日(土日にあたる場合はその翌平日)までに金融機関で納めます。

口座振替の手続きができている方は、4月中旬(毎年変更になります)の引落しとなります。

なお、所得税の確定申告をした方は、住民税・個人事業税の申告をする必要はありません。

|

|

|

|

■償却資産税(固定資産)の申告

事業で使用する有形の減価償却資産などで

・土地や建物、自動車・軽自動車以外のもの

・3年一括償却を選択していないもの

は1月末日までに資産が所在する市役所、都税事務所(23区)に申告が必要になります。

|

|

|

|

■免税点

1月1日現在の課税標準となるべき額が150万円未満となる場合は課税されません。

課税標準は評価額を計算した結果となりますので償却資産の多少にかかわらず申告が必要になります。

|

|

|

|

|

|