|

|

|

| こちらのコンテンツをご覧になられると、決算申告のおおよその流れがわかります。 |

|

|

| ▼ |

|

| ▼ |

|

| ▼ |

|

| ▼ |

|

|

|

|

|

|

|

| 当会の会員で構成され、異業種交流・情報交換などを通じ、青色申告制度の普及推進に努めています。 |

|

|

|

|

|

| ご興味のある方は、ご遠慮なくお問い合わせください。 |

|

|

|

|

中村法律事務所 中村法律事務所 |

|

|

|

中村法律事務所は、昭和30年より武蔵野・多摩地区で、個人・企業・団体の法律問題の解決に当たってきました。

11名の弁護士と税理士で、法律・税務・登記のあらゆる問題に全て対応致します。お気軽にご相談ください。

|

|

アフラック代理店 有限会社アイコー アフラック代理店 有限会社アイコー |

|

|

|

当会では、福利厚生の一環としてアフラックの「がん保険制度」ならびに「医療保険制度」を導入しております。

※詳細は上のバナーをクリックしてご覧下さい。

|

|

|

|

|

|

|

|

|

青色事業専従者や従業員(パート・アルバイトを含む)に給料や賞与などを支払う場合は支払額から算出した所得税を事業主が天引きして納める手続きが必要になります。

納める税額がない場合も税務署に提出が必要です。

|

|

|

|

給与を支払うこととなった場合は、1ヶ月以内に税務署に※給与支払事務所等の開設届出書を提出する必要があります。

また、納税期日は原則支払月の翌月10日までとなりますが、常時支払う従業員数が10人未満の事業者は※源泉所得税の納期の特例の承認に関する申請書を提出すると1月〜6月までの分を原則7月10日まで、7月〜12月までの分の原則1月10日までの納付・提出となります。

ただし、この申請書を提出した月の翌月分からの適用となります。

税額は※源泉徴収税額表にて算出し、領収済通知書にて納付・提出をします。

最新の源泉徴収税額表をご使用下さい。

|

|

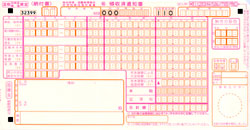

▲給与の領収済通知書

(税額がない場合も同じ用紙を提出) |

|

|

|

|

|

|

|

|

毎月の給与の金額から算出した源泉徴収税額の合計と、給与の支払金額から算出した年間の所得税の金額が一致しないため、その差額を調整する作業を年末調整といいます。

通常、納期の特例を受け半年ごとに納付している方は、後半分を納付する際に差額を調整して納めます。毎月納付の場合は12月分にて調整をします。

|

|

|

|

年間の収入金額から年間の所得税額を計算するには、

1. 給料や賞与などの合計額から※給与所得控除額を差し引き給与所得控除後の金額を計算します。

注)年度により計算が異なります。

2. 所得控除額の合計を計算します。所得控除には、基礎控除や配偶者控除・扶養控除、社会保険料控除、生命保険控除、地震保険料控除などがあります。

3. 給与所得控除後の金額から所得控除の合計額を差し引きます。

4. 差し引きした金額に所得税の税率を適用し所得税額を計算します。

5. 住宅借入金等特別控除などの税額控除などを差し引きます。

|

|

|

|

|

|